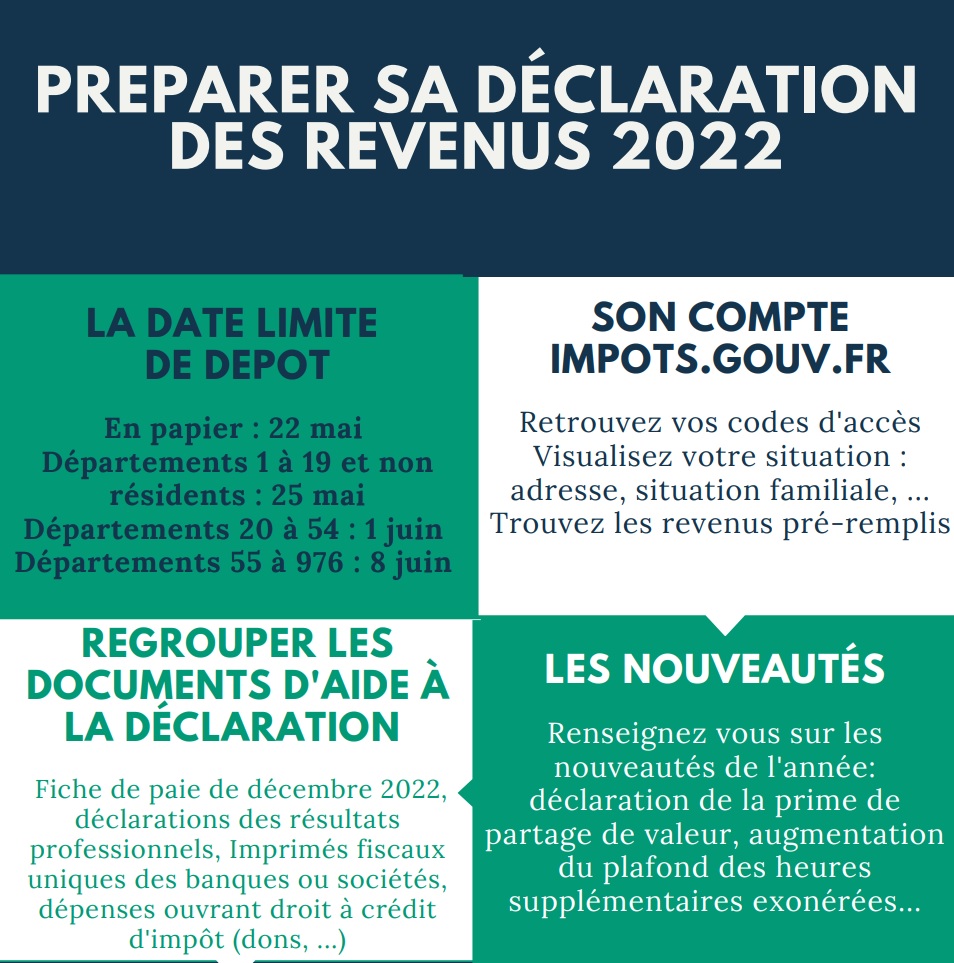

préparer sa déclaration

Respectez la date limite de dépôt de la déclaration des revenus :

Cette date varie selon le mode de dépôt de la déclaration (papier ou via l’espace personnel impôts.gouv.fr) et en cas de dépôt via : l’espace personnel accessible sur le site impots.gouv.fr selon le département dans lequel vous résidez.

Cette date est à respecter impérativement.

Passé cette date d’une part l’accès à votre espace personnel est clos (vous serez obligé de déposer votre déclaration de revenus en papier), et d’autre part, le retard de dépôt de la déclaration de revenus implique l’application de la procédure de taxation d’office en cas de contrôle de la part de l’administration fiscale (cette procédure de taxation d’office n’offre pas certaines voies de recours auprès de l’administration fiscale avant la mise ne recouvrement), enfin, vous risquez une majoration pour retard de déclaration.

Préparez votre déclaration de revenus :

- Retrouvez les codes d’accès à votre espace personnel impôts.gouv.fr : le numéro fiscal est indiqué sur la déclaration papier prérempli que vous avez pu recevoir, ou, sur votre avis d’imposition des revenus 2021.

- Pensez aux évènements intervenus au cours de l’année 2022 : déménagement, mariage-divorce-décès, naissance, enfant majeur, investissements mobiliers ou immobiliers, changement d’emploi…

- Avez-vous changé de compte bancaire sur lequel sera prélevé l’impôt ?

Réunissez les documents indiquant les revenus imposables à déclarer :

- Bulletin de paie de décembre 2022, relevé de la caisse de retraite,

- Imprimé fiscal unique communiqué par votre banque au titre des intérêts des comptes d’épargne fiscalisés,

- Imprimé fiscal unique des sociétés dans lesquels vous êtes associés et qui vous ont versé des dividendes,

- Déclarations professionnelles (BNC, BIC, BA, …) ?

- Les actes de cession de titres de société,

- L’aide à la déclaration des revenus fonciers le cas échéant,

- Montant des pensions alimentaires versées,

- L’épargne retraite cotisée,

- Justificatifs de dons,

- Relevés des sommes versées pour l’emploi à domicile,

- Investissements immobiliers, …

- Le montant de l’impôt sur le revenu prélevé à la source, et le montant de l’avance de réduction d’impôt perçue en janvier 2022,…

Renseignez vous sur les nouveautés de la déclaration des revenus 2022 .

La déclaration des revenus 2022 reprend notamment certaines nouveautés :

- La prime de partage de valeur perçue à compter du 1er juillet 2022 est à déclarer,

- Les heures supplémentaires ou complémentaires sont exonérées dans la limite de 7 500 €,

- Le barème kilométrique des véhicules personnels utilisés à des fins professionnelles est révisé,

- De nouvelles lignes sont ajoutées dans les catégories professionnels pour indiquer l’engagement pour l’examen de conformité fiscale,

- Pour les sommes versées pour un emploi à domicile, il faut déclarer ces sommes en fonction de la nature des prestations réalisées,

- Le crédit d’impôt pour la formation des dirigeants des entreprises répondant à la définition des micro-entreprises au sens européen est doublé (dans la limite de 40 heures annuelles) .

remplir sa déclaration

Les grandes étapes de la déclaration de revenus :

- Validez ou modifiez l’adresse de votre domicile, déclarez votre domicile au 1er janvier 2023,

- Validez ou modifiez votre état civil et/ou votre numéro de téléphone et adresse email de correspondance,

- Validez ou modifiez la situation de votre foyer fiscal : date du mariage ou du pacs, date du divorce, date du décès, les situations ouvrant droit à une demi-part supplémentaires, une naissance ou le rattachement d’enfants devenus majeurs,

- Cochez les catégories de revenus à déclarer : traitements-salaires, pensions et rentes, revenus de capitaux mobiliers, plus-values, revenus fonciers, revenus d’activité professionnels et non professionnels (auto-entrepreneur, BIC, BNC, BA, locations meublées non professionnels),

- Cochez les cases si vous devez déclarer des charges déductibles des revenus, des dépenses ouvrant droit à réduction et crédit d’impôts,

- N’oubliez de cocher la case pour déclarer votre patrimoine imposable à l’impôt sur la fortune immobilière.

Vous aurez ensuite accès à la déclaration des revenus comportant déjà les revenus préremplis.

Vous pourrez corriger les revenus préremplis si leur montant est erroné, et ajouter les revenus non préremplis.

Le cas échéant vous aurez accès à des déclarations supplémentaires :

- Déclaration n° 2074 : déclaration des plus ou mois values de cession valeurs mobilières,

- Déclaration n° 2044 : déclaration des revenus fonciers,

- Déclaration n° 2047 : déclaration des revenus de l’étranger,

- Déclaration n°2086 et 2087 : déclaration des plus-values de cession d’actifs numériques et droits assimilés

- Déclaration n° 3916 : déclaration des comptes détenus, utilisés ou clos à l’étranger.

Après avoir rempli ces déclarations spéciales, assurez vous que le report est actif : le montant imposable sera alors reporté sur votre déclaration de revenus récapitulative n° 2042.

Il vous reste à compléter les sommes ouvrant à déduction des revenus (CSG, pensions alimentaires et cotisations aux retraites complémentaires), et les sommes ouvrant à crédit d’impôt ou réduction d’impôt.

N’oubliez pas de remplir/corriger les cases suivantes :

- La déclaration sociale pour les professionnels indépendants,

- Le montant du prélèvement ou de l’acompte d’impôt sur le revenu prélevé en 2022,

- L’acompte de réduction et crédit d’impôt perçu en janvier 2022,

- la déclaration de l’impôt sur la fortune immobilière si la valeur nette de votre patrimoine est supérieure à 1 300 000 €.

A la fin de ces étapes, vous trouverez un récapitulatif de votre déclaration.

Il vous reste à valider et signer votre déclaration.

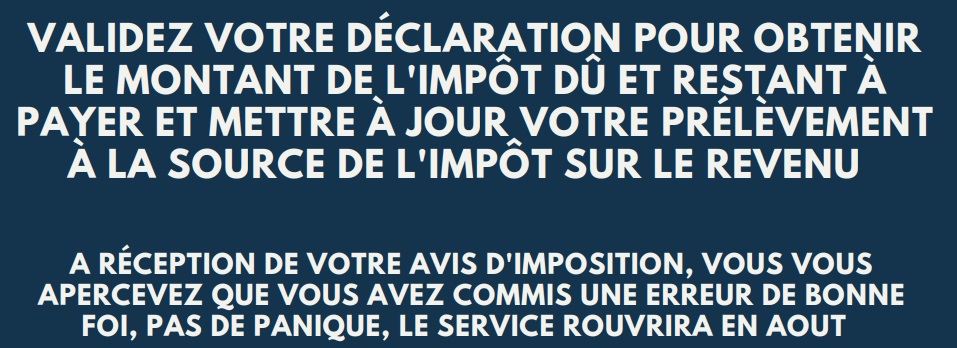

signer votre déclaration

A l’issue de votre déclaration des revenus, vous obtiendrez ? en principe :

- le montant total de l’impôt dû sur vos revenus,

- le montant restant à régler et le montant qui vous sera remboursé au début du mois d’août,

- le nouveau taux de votre prélèvement à la source.

Cet avis de situation n’est pas l’avis d’imposition.

Vous recevrez l’avis d’imposition au cours de la période suivante :

- Vous bénéficiez d’un remboursement d’impôt sur le revenu :

- l’avis d’impôt sur le revenu sera disponible dans votre espace impots.gouv.fr entre le 26 juillet et le 4 aout, et,

- vous le recevrez dans votre boite aux lettres entre le 24 juillet et le 30 août ;

- vous ne bénéficiez d’aucun remboursement et vous n’avez pas de solde impôt sur le revenu à payer :

- l’avis d’impôt sur le revenu sera disponible dans votre espace impots.gouv.fr entre le 26 juillet et le 4 aout, et

- vous le recevrez dans votre boite aux lettres entre le 1er et le 30 Août ;

- Vous avez à régler un solde d’impôt sur le revenu :

- l’avis d’impôt sur le revenu sera disponible dans votre espace impots.gouv.fr entre le 28 juillet et le 4 aout, et

- vous le recevrez dans votre boite aux lettres entre le 28 juillet et le 25 aout .

Si le solde de l’impôt sur le revenu est inférieur à 300 €, il sera à payer en une seule fois. Si le solde est supérieur à 300 €, il sera à régler par fraction égale jusqu’au mois de décembre 2023.

A réception de l’avis d’imposition, vous vous rendez compte d’une erreur, pas de panique, le service rouvrira pour corriger votre déclaration de revenus .

Vous souhaitez être assister pour remplir votre déclaration ? A l’issue de votre déclaration, vous vous interrogez sur vos revenus, votre patrimoine? nous pouvons convenir d’un rendez-vous.